аллокация капитала

Что я буду делать со своими деньгами. Ключевая ставка - опять 16%!

- 07 июня 2024, 19:23

- |

В этот раз, в отличие от прошлого, интрига сохранялась до самого конца. Наконец, сегодня все выдохнули (кто-то с облегчением, а кто-то удивлённо): Центробанк в 4-й раз подряд сохранил ключевую ставку на уровне 16%.

🚀В моменте на фондовом рынке была ракета — и в акциях, и в облигациях. Напряженные инвесторы, которых наконец «попустило», радостно отыгрывали несбывшиеся страшилки о том, что ставку поднимут до 17%, а то и до 18%. Индекс Мосбиржи подскочил на 2%, но к концу основной сессии растерял половину этого роста.

Чтобы не пропустить самое интересное и важное из мира финансов и инвестиций, подписывайтесь на мой телеграм-канал.

👂В последнюю неделю ходили упорные слухи, что кто-то «сверху» мягко намекнул ЦБ, что не стоит повышать ставку прямо в разгар крупнейшего экономического форума. Мол, давайте пока повременим, а там посмотрим. Действительно ли это повлияло на решение, или Эльвира с коллегами руководствовались исключительно экономическими мотивами — мы с вами вряд ли узнаем.

( Читать дальше )

- комментировать

- 5.9К | ★1

- Комментарии ( 3 )

вместо 1000 слов. Долговременная доходность нашего рынка (индекс, купил и держи)

- 13 мая 2024, 02:16

- |

1. Точкой входа взята максимальная глубина истории. При таком раскладе те кто вкладывал по старинке в баксы под подушкой, те кто вкладывал в золото и те кто купил индекс snp заработали одинаково. А вот те кто поверил в недооцененный рынок российский оказались лишь в небольшом (учитывая горизонт инвестиций) плюсе. Сам индекс в баксах хаи не обновил. Спасли дивы. Но, глядя на цифры становяться понятно, почему большая часть людей предпочитала бакс и максимум депозит валютный в 2-3%, а не фондовый рынок. Волитильность минимально, а доходность выше чем у акций. Тут я не учитываю налоги. И если инвестор купил БПИФ- комиссию за управление

2. Можно поиграть с точкой входа. Те кому не повезло вложиться на максимуме перед обвалом 2008 заработали за 16 лет смешные 14 %. Слишком мало для кол-ва седых волос которые появляются при обвалах на рынке. А вот кому повезло войти на минимуме- в январе 2009 смогли заработать целых 294 % в валюте. Вход в тоже время в snp дал бы 512, но всё же -это неплохой результат. Впрочем, в год выходит не так впечатляюще 7.5%

( Читать дальше )

Методика расчета емкости торговой стратегии. Кто как считает? help

- 16 декабря 2021, 21:38

- |

Добрый вечер, форумчане!)

При разработке краткосрочной ТС подошел к этапу, когда надо решить задачу аллокации депо по инструментам, на которых применяется ТС. И решая эту задачу, при анализе найденных методик, пришел к тому, что сначала надо оценить, а какова емкость разработанной ТС.

И вот тут началась засада. Собственно, поэтому и обращаюсь к вам за помощью.

Вопрос, на который я ищу ответ, сформулирован достаточно конкретно, каким образом можно оценить емкость разработанной ТС, не прибегая к эмпирическому исследованию?

Или другими словами, какие есть способы/методы определения хотя бы приблизительной границы емкости ТС?

Самый простой способ, который приходит на ум — это подгружать в ТС состояние стакана и динамически проводить подсчет числа лотов в границах допустимого для ТС проскальзывания.

К сожалению, с точки зрения технического, программного обеспечения и трудозатрат — для меня подгрузка стакана реально дорогое удовольствие. От подгрузки стакана у меня сильно просядет в скорости алгоритм (платформенное ограничение), а значит точка входа будет безвозвратно потеряна.

«Онлайн сканирование» стакана не так сильно необходимо еще и по причине того, что мне не требуется точное значение емкости. Мне достаточен ориентировочный диапазон.

Тут важно уточнить, что ТС может работать одновременно на нескольких инструментах, поэтому хотелось бы понять, как определять приблизительную емкость для одного инструмента?

( Читать дальше )

Норвежский пенсионный фонд о том, куда он инвестирует сверхдоходы от нефти и что из этого выходит (часть 1)

- 03 ноября 2020, 17:38

- |

Почему этот длинный пост про норвежский пенсионный фонд, а не про пенсионный фонд России? Ответ будет в самом конце.

Недавно (в сентябре) норвежский фонд выпустил интересный доклад на 106 страниц, где рассказал об истории фонда и о том, как они распоряжаются сверхдоходами от нефти — деньгами норвежских пенсионеров. И очень интересным лично для меня разделом является раздел, где они рассказали, как они к этому пришли: как они от скупки валюты в свои резервы (то, чем занимается сейчас их российский прототип — ФНБ) пришли к решению инвестировать по всему миру, причём 70% — в акции. Это абсолютно непохоже на «классический» подход (или то, что нам пытаются преподнести как «классический» подход), при котором пенсионные деньги должны быть инвестированы консервативно, желательно в облигации понадёжнее.

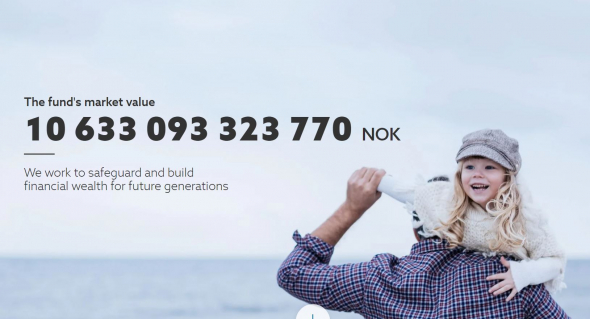

Норвежский пенсионный фонд — это один из крупнейших институционалов с активами под управлением, равными 10,6 трлн крон (более 1,1 трлн долларов США). Это фонд, который пополняется со сверхдоходов от нефти (Норвегия — крупный нефтедобытчик), а средства инвестируются по всему миру. Аллокация активов на данный момент: 70% в акциях (около $790 млрд), 27% в облигациях (около $300 млрд), 3% в недвижимости (около $34 млрд). Фонд инвестирует по всему миру, и даже в российские компании и ОФЗ (около $4 млрд в акциях российских компаний и около $2,5 млрд в ОФЗ). Вы можете заметить его среди крупнейших акционеров практически любой известной компании: они владеют долей 1.02% Apple, 0.99% Microsoft, 2.53% Nestle и еще в более чем 9000 компаний. Вы можете и сами посмотреть все позиции фонда и даже скачать детальные Excel-таблицы с подробными цифрами по каждой компании, госдуарству и по каждому объекту недвижимости — здесь.

( Читать дальше )

- комментировать

- 10.1К |

- Комментарии ( 20 )

Инвестиционный портфель миллионера: как аллоцировать активы

- 03 июня 2020, 14:08

- |

Основные моменты онлайн-дискуссии с партнером, руководителем трейдинга «АТОН» Ярославом Подсеваткиным, посвященной аллокации активов в портфеле миллионера.

- Тема неравенства волнует многих политиков и экономистов во всем мире. Оно сильно увеличивается. Если мы посмотрим, как растет капитал самых состоятельных людей на земле, то увидим, что их пропорция в общем благосостоянии населения увеличивается. Это объяснимо следующим: чем более высокими становятся технологии, чем более автоматизированным становится производство, тем более ценится талант и навыки. На этом богатые богатеют. Скорость роста капитала самых состоятельных увеличивается с каждым годом.

( Читать дальше )

Какой потенциал роста у рынков?

- 02 июня 2020, 16:21

- |

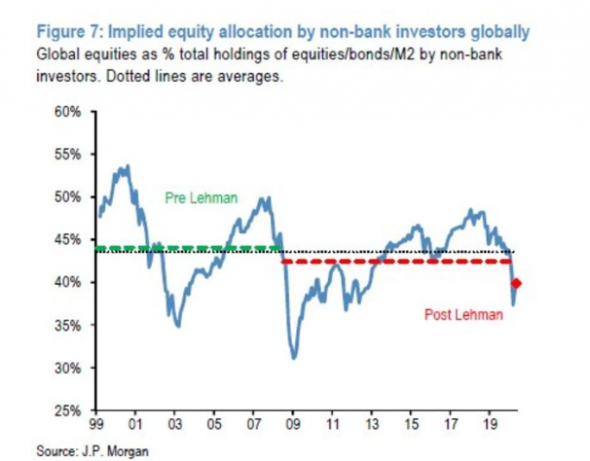

Рынки растут до тех пор, пока есть те, кто готов покупать по более высоким ценам. И если прогноз конкретных цен это пальцем в небо, то оценить наличие желающих покупать, мы все-таки можем.

На этом графике мы видим % капитала, которые инвесторы аллоцируют в фондовые рынки, и сейчас этот уровень находится ниже исторической средней. А где находится остальной капитал? В гособлигациях с 0 или отрицательным доходом и высококачественных бондах, которые так же дают очень скудную доходность.

На днях Amazon разместились на три года под 0.4%, что даже ниже доходности гособлигаций США. Доходность в качественных инструментах около нулевая, и у инвесторов просто нет альтернативы, кроме как идти на дополнительный риск в поисках доходности.

Кроме того, мы видим большой размер открытых коротких позиций:

( Читать дальше )

За что мы (не) любим золото

- 02 июня 2020, 13:39

- |

- Финансовая стоимость золота косвенно учитывается в индексах рынка акций через акции золотодобывающих компаний. Иными словами, покупка бумажного золота по сути имеет тот же смысл, что и overweight в акциях золотодобытчиков — например, через покупку ETF GDX или, скажем, Полюса/Полиметалла против индекса. Возможно, покупку GDX правильнее сравнить с покупкой металла с плечом, так как золотодобывающие компании инвестируют привлеченный капитал в разработку месторождений. Однако смысл тот же: exposure на актив, который воспринимается большим количеством инвесторов как «защитный». Эта коллективная иллюзия, собственно, и наделяет золото «защитными свойствами» с момента начала свободной торговли золотом за фиатные валюты в августе 1971 года.

- Факт существования и огромной популярности ETF на физическое золото (как GLD или IAU) с многомиллиардными AUM — ответ индустрии управления активами на суеверия частных инвесторов, которым психологически важно обладать и иметь возможность передать по наследству право собственности на слиток в лондонском или цюрихском хранилище, а не просто права требования по биржевому контракту. Вероятно, это напоминает людям хранение слитков в бункере, и от этой мысли они лучше спят.

- По этой же причине драгметаллы — единственный товарный актив, который инвесторы предпочитают иметь в «физической» форме, даже если речь идёт о трастовых расписках на золото в хранилищах банка HSBC в Лондоне (сам механизм массового обмена акций фонда на физический металл не протестирован); ETF на остальные commodities успешно создаются в синтетической форме, т.е. через фьючерсы или свопы (как, впрочем, и FXGD).

( Читать дальше )

Вебинар. Инвестиционный портфель миллионера: как аллоцировать активы. 2 июня в 11.00

- 29 мая 2020, 14:46

- |

Узнайте, как аллоцировать активы так, чтобы избежать сильных просадок в моменты волатильности на рынках, на онлайн-дискуссии с партнером, руководителем трейдинга «АТОН» Ярославом Подсеваткиным.

Какой подход к инвестированию используют миллионеры? Как грамотно сформировать и диверсифицировать портфель? Как аллоцировать активы так, чтобы избежать сильных просадок в моменты волатильности на рынках? Эти и другие вопросы мы обсудим на нашей следующей онлайн-дискуссии с партнером, руководителем трейдинга «АТОН» Ярославом Подсеваткиным.

Чтобы принять участие или получить видеозапись онлайн-дискуссии, необходимо зарегистрироваться.

Что делают Smart Money? Новая реальность?

- 14 мая 2020, 15:35

- |

- Баффет: не сделал ни одной крупной сделки

- Дракенмиллер: на рынке акций самые худшие риск премии, которые я когда-либо видел

И все потому, что рынок акций очень дорогой по историческим меркам:

Значит ли это, что рынок акций должен падать или сейчас все по-другому? Один из моих любимых авторов Говард Маркс(Howard Marks) в своей книге Mastering the market cycles очень точно подметил, что когда появляются заголовки о том, что сейчас другое время и новая реальность, это верный признак перегретости рынка.

Но что сейчас точно по-другому, так это то, что у вас нет альтернативы фондовому рынку. Если 20 лет назад вы могли сказать ОК, с меня довольно, и уйти в облигации, то сейчас такой возможности нет.

Точнее она есть, но на долговом рынке крайне низкие доходности, а по качественным долгам реальная доходность около нуля.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал